글

주식 투자를 하는 사람들 가운데 굉장히 많은 이들이 차트 분석, 또는 기술적 분석을 이용해 투자하는 경우가 많다. 기술적 분석은 과거의 주가 움직임과 패턴을 분석해 미래의 주가 흐름을 예측하는 기법이라고 할 수 있다. 5일, 20일, 60일, 120일 이동평균선을 바탕으로 주식을 매수하거나 매도하는 타이밍으로 잡는 것이 대표적인 기법이라고 할 수 있다. 참고로, 5일 이동평균선이란 직전 5일간의 주가 평균값을 선으로 이은 것인데 20일, 60일, 120일 이동평균선도 주가 평균값을 내는 시간의 길이만 다를 뿐 마찬가지다. 이뿐만 아니라 ‘헤드앤드숄더’ ‘쌍바닥’ 등 차트의 패턴을 바탕으로 향후 주가 흐름을 예측하고 이를 주식거래에 활용하는 이들도 많다. 실제로 이 같은 차트 분석 또는 기술적 분석을 이용한 주식 거래 행위도 매우 널리 퍼져있다. 주식시장을 다루는 언론의 분석기사도 이 같은 기술적 분석을 활용해 설명하는 경우들이 적지 않으며, 기술적 분석을 다룬 관련 서적들도 이미 숱하게 나와 있다. 특히 기업 실적 등을 회계적으로 분석하거나 해당 기업이 속한 산업분야의 시장구조 분석과 같은 ‘기본적 분석(fundamental analysis)’을 하기 어려운 개인 투자자들은 상대적으로 직관적으로 와닿고 이해하기 쉬운 기술적 분석에 기대는 경향이 강하다. 하지만 이 같은 차트 분석과 기술적 분석이 얼마나 실제 투자에서 효과를 발휘할 수 있을까.

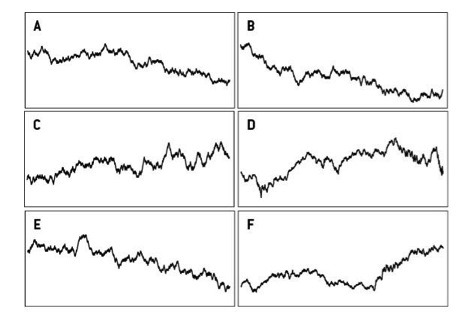

이야기를 더 진행하기 전에 아래 <그림6>에 나타난 주식시장 차트를 보고 이 가운데 진짜 주식시장의 주가 흐름을 나타낸 차트를 찾아보기 바란다.

<그림6>

주) <신호와 소음> 504쪽에서 인용

이 차트는 각종 예측전문가로 유명한 네이트실버의 저서 <신호와 소음>(더 퀘스트)에서 인용한 그래프이다. 그런데 이들 차트 가운데 내 개는 컴퓨터에서 1과 0 가운데 하나를 무작위로 연속해서 선택해 만들어낸 가짜 차트이다. 그리고 나머지 둘은 1970년대와 1980년대의 처음 1000일 동안의 다우존스 산업평균지수 움직임을 표시한 자료다.

이들 차트 가운데 진짜 주가 흐름을 나타낸 차트를 쉽게 찾을 수 있겠는가. 아마도 거의 절대 다수의 사람들이 찾아내지 못했을 것이다. 위의 차트 가운데 실제 주가 차트를 나타낸 것은 D와 F이고, 나머지는 모두 컴퓨터로 만들어낸 가짜다. (참고로, D는 1970년대, F는 1980년대 첫 1000일 동안의 주가 움직임을 나타낸 도표다.) 이처럼 무작위로 만들어낸 주가 차트와 실제 주가 차트를 구분하기도 어려운데, 과거의 주가 차트를 보고 향후 주가 흐름을 예측하는 것은 지극히 어렵다. 무작위로 만들어진 차트에서는 일정한 주가 패턴 자체가 성립되지 않기 때문에 기술적 분석 자체가 성립되지 않는 셈인데, 이처럼 무작위로 만든 주가 차트와 실제 주가 차트를 구분하기조차 어렵다면 기술적 분석을 적용하는 것 자체가 매우 어렵다는 것이다.

특히 개인투자자들이 이 같은 차트 분석을 통해 주가 흐름을 예측한다는 것은 사실상 불가능에 가깝다고 봐야 한다. 실제로 많은 개인투자자들이 차트 분석을 통해 주식 투자를 하는데, 그 같은 패턴에 따른 투자가 효과가 있다면 상당수가 돈을 벌어야 정상이다. 하지만 현실에서는 그 같은 개인투자자들 거의 대부분이 주식 투자로 돈을 잃는 경우가 훨씬 더 많다.

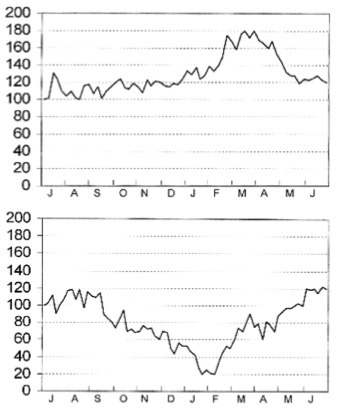

사실 이 같은 차트 분석 또는 기술적 분석에 대한 비판은 오히려 ‘효율적 시장가설’의 기초를 세운 유진 파마 시카고대 금융학과 교수(지난해 노벨경제학상 수상자 중 한 사람이기도 하다)가 가장 먼저 제기한 것이기도 하다. 이후 행동주의 경제학자들은 실험을 통해 사람들이 얼마나 차트 흐름에 영향을 받는지, 하지만 그처럼 차트를 바탕으로 한 투자가 얼마나 도움이 되지 않는지를 입증했다. 대표적인 작업이 독일 쾰른대학교 심리학과의 무스바일러 교수팀이 행한 실험이다. 무스바일러교수팀은 아래 <그림7>에서 보는 것과 같은 두 가지 주가 차트에 대해 쾰른대학교 대학생과 독일 금융기관의 투자컨설팅 담당자 등을 대상으로 1년 후 주가 흐름을 각각 예측하게 하거나 가상 투자를 하게 했다. 또한 이들 차트와 함께 해당 기업에 대한 재무 및 회계 자료 등 기본적 분석에 필요한 자료를 반 페이지 짜리로 제공하거나 아니면 각종 증권사에서 활용할 법한 충분한 양의 분석자료를 함께 제공하는 식으로 실험했다.

<그림7>

주) Thomas Mussweiler/Karl Schneller, <“What Goes Up Must Come Down”—How Charts Influence Decisions to Buy and Sell Stocks> 논문에서 인용

실험결과는 이랬다. 대상자들은 차트와 함께 주어진 기본적 분석과 관련한 정보와는 크게 상관없이, 또 대학생이든 전문가든 상관없이 주가 차트에 의해 강력한 영향을 받는 투자 결정을 내렸다. 대상자들은 과거에 현저하게 두드러진 고점을 기록한 차트(위쪽 차트)를 보면 향후 주가에 대해서 더 높은 기대를 가졌다. 그 결과 그들은 주식을 팔지 않고 더 사려는 성향을 보였다. 반면 과거에 현저하게 두드러진 저점을 기록한 차트(아래쪽 차트)를 본 경우에는 반대 성향을 보였다.

왜 이런 결과가 나타났을까. 우선, 차트에 나타난 극단적인 값이 비교기준으로 사용되기 때문이라고 논문은 풀이했다. 즉, 차트에 나타나는 현저한 고점이나 저점을 사람들이 그 주식을 평가하는 기준 가격으로 삼는 닻내림효과(anchoring effect)가 작용한다는 것이다. 이 같은 기준 가격에 대한 기대로 미래 주가에 대한 투자자들의 기대가 차트에 나타난 고점 또는 저점과 동화하는 경향이 나타난다는 것이다. 이 경우 투자자들은 미래 주가가 과거 기준점에 근접하는 정보들에 초점을 맞춰 정보를 선택적으로 취사선택하게 된다. 즉, 자신이 보려고 하는 방향에 맞는 정보들만을 취사선택함으로써 그 같은 결론을 더욱 강화한다는 것이다.

이처럼 차트 분석이나 기술적 분석은 정확한 주가의 흐름보다는 오히려 사람들이 태생적으로 가진 편향들을 훨씬 더 잘 드러낸다고 할 수 있다. 그런데 최근 나온 행동금융학의 연구 결과는 한 걸음 더 나아가 실증적인 분석을 통해 기술적 분석이 단순히 무용지물이 아니라 오히려 투자에 독이 될 수 있다는 결론을 이끌어낸다.

아비드 호프만 네덜란드 마스트리히트대학 경영경제대학원 교수와 허시 셰프린 산타클라라 경영대학원 교수는 논문 ‘기술적 분석과 개인 투자자들(Technical Analysis and Individual Investors)에서 “기술적 분석과 옵션 거래를 자주 사용하는 개인투자자들은 잘못된 포트폴리오 결정을 내리고 결과적으로 다른 투자자들에 비해 훨씬 더 나쁜 수익률을 올리는 것으로 드러났다”고 주장했다. 연구진은 2000~2006년 동안 네덜란드의 주식 거래기록과 네덜란드의 한 온라인 증권사의 표본집단에 대한 서베이조사를 바탕으로 이 같은 결과를 발표했다. 기술적 분석을 사용하는 개인투자자들은 단기 주식시장 흐름에 대해 투기적으로 거래하는 성향이 높았으며, 거래를 자주할수록 위험을 헤지할 수 있는 분산투자보다는 집중된 포트폴리오를 가지는 경향이 높았으며, 전체 리스크 대비 비체계적 리스크에 노출된 경향이 높았으며, 옵션 거래에 더욱 더 많이 참여하며, 결과적으로 더 낮은 수익률을 올리는 것으로 나타났다.

특히 연구진은 연구 데이터를 바탕으로 기술적 분석은 잘못된 주식포트폴리오 선정 그 자체로만 매월 약 50bp(=0.5%포인트. 1bp는 100분의 1%를 의미함)가량 더 낮은 수익성을 보이며, 추가적인 거래 비용으로 20bp 가량 더 낮은 수익성을 보였다. 특히 파생상품을 대량 거래하면서 기술적 분석을 사용하는 개인투자자들에게 부정적 영향이 집중됐는데, 이들의 경우 시장수익성에 비해 잘못된 주식 포트폴리오 선정으로 약 140bp, 그리고 추가적인 거래비용으로 29bp나 낮은 수익성을 보였다.

이들 연구진들은 잦은 거래와 집중된 종목 선정은 과도한 낙관주의와 자기확신의 표현으로, 과도하게 낙관적이고 확신에 찬 투자자들이 기술적 분석을 사용하는 경향이 있다고 진단했다. 이 연구에서는 이런 투자자들이 그렇지 않은 경우에 비해 약 두 배 가량 기술적 분석에 더 의존하는 것으로 나타났다.

그렇다면 이 같은 차트분석은 완전히 무용지물일까. 효율적시장가설의 옹호자 가운데 한 사람인 버튼 맬키엘교수 같은 이는 차트 분석을 점성술과 같은 미신이라며 어떤 기술적 분석도 시장실적을 능가하지 못한다고 주장한다. 일부 연구자들은 기술적 분석이 일정한 가치를 지닌다고 반박하기도 한다. 예를 들어, 앤드루 로 MIT슬로안 경영대학원 교수 등은 ‘기술적 분석의 기초들: 컴퓨터 알고리즘, 통계적 추론, 그리고 경험적 실행(Foundations of Technical Analysis: Computational Algorithms, Statistical Inference, and Empirical Implementation)’이라는 논문에서 1962~1996년 동안 미국 주가 흐름에 대한 기술적 분석 패턴을 적용해본 결과가 있다. 이들 연구진은 “기술적 분석이 초과 거래 이익을 창출하는데 활용될 수 있다고 반드시 말할 수는 없으나 일부 기술적 분석은 약간의 실제적 가치(some practical value)를 가질 수 있다”고 주장했다.

하지만 같은 주식시장의 흐름을 보고도 보는 이에 따라 얼마든지 자의적으로 달리 해석하고 판단할 수 있다는 점을 감안하면 실제 개인투자자들이 기술적 분석을 통해 높은 수익을 올릴 수 있는 가능성은 상당히 낮다고 봐야 한다. 앞서 아비드 호프만 교수팀도 “기술적 분석은 전문투자자들은 몰라도 개인투자자들에게는 적절한 분석 도구가 아니다”라고 결론내린 것도 그런 측면에서 나온 것이라고 할 수 있다.

<미래의 기회는 어디 있는가?> 버전업 앵콜 특강! 최고의 명강사들과 함께 기술이 바꿀 미래의 변화를 읽고 미리 준비하세요. 배보다 배꼽이 더 큰 4대 특전도 제공!